適格請求書等保存方式(いわゆるインボイス制度)とは

令和5年10月1日から、消費税の計算方法について、適格請求書等保存方式(いわゆるインボイス制度)が導入されます。

適格請求書等保存方式(いわゆるインボイス制度)とは、消費税について原則(一般)課税を採用している事業者が、仕入税額を計算するにあたって、令和5年10月1日から導入開始される消費税の仕入税額控除の方式です。

令和5年10月1日から始まるインボイス制度の下では、適格請求書発行について登録を受けた事業者(適格請求書発行事業者)から交付された適格請求書(インボイス)がないと、原則課税を採用している場合には、消費税の納税額の計算上、仕入に係る消費税額を控除することができないこととなります。

登録を受けた適格請求書発行事業者との取引でない場合には、原則課税を採用している取引先の消費税の納税額は大きくなってしまうこととなります。

※事業者ごとのインボイス制度の導入についてのスケジュールや留意点については ➡

事業者別のインボイス制度の導入パターンについて

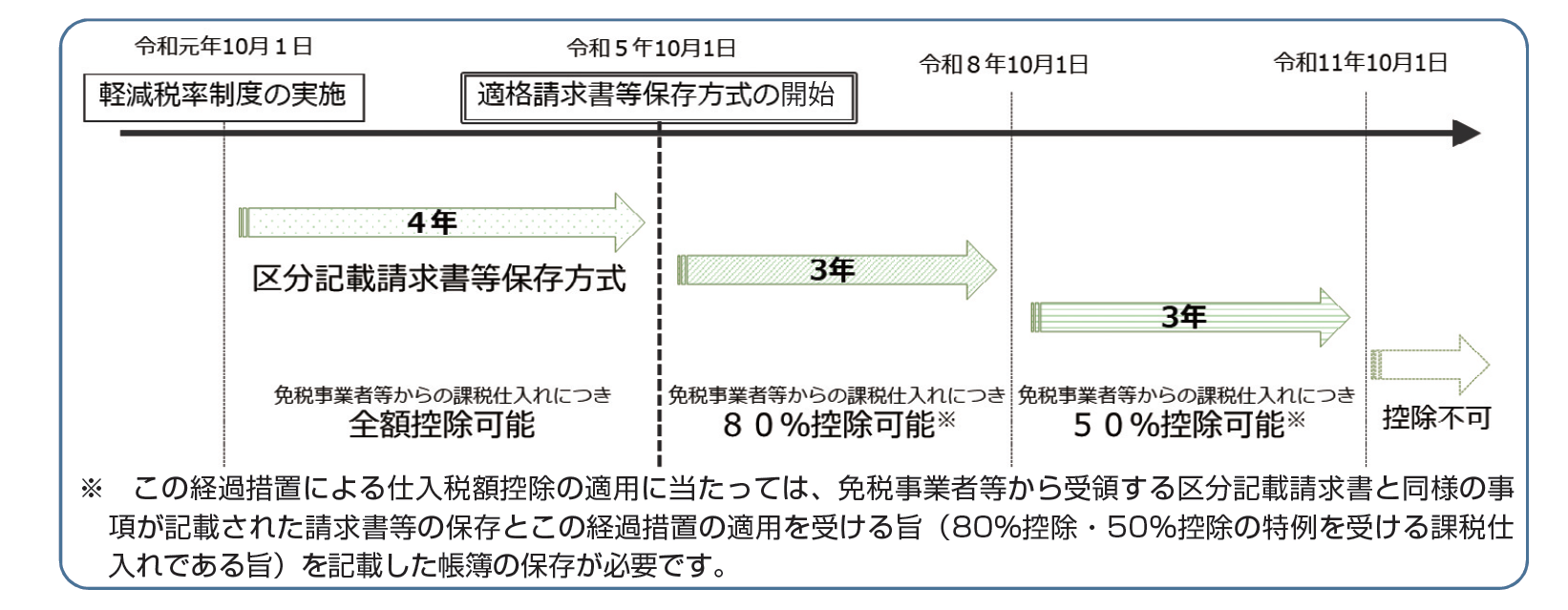

※免税事業者からの課税仕入れての経過措置については ➡

免税事業者からの課税仕入れに係る経過措置

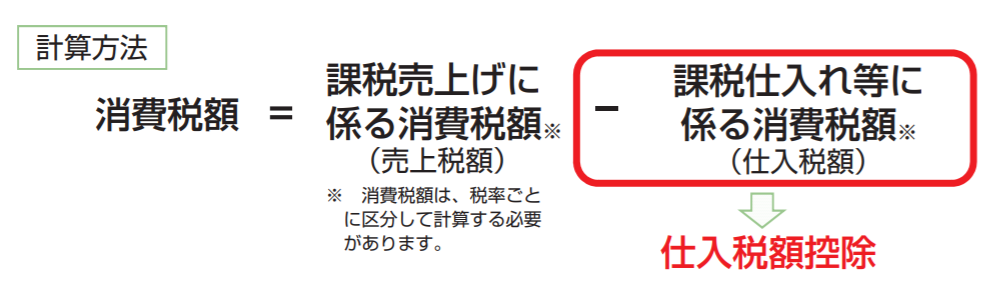

消費税の計算方法(原則【一般】課税方式の場合)

消費税の計算は売上に係る消費税額から、仕入や消耗品購入など支払にかかる消費税額(以下、「仕入に係る消費税額」という)を控除すること(=仕入税額控除)で納税すべき消費税が決まります。

この仕入に係る消費税額が大きければ大きいほど、納付する消費税額は小さくなることとなります。

※基準期間の課税売上高が 5,000 万円以下の事業者は、課税売上高から納付する消費税額を計算する「簡易課税制度」を選択できます(事前に届出書の提出が必要です。)。

簡易課税制度を選択している場合、課税売上高から納付する消費税額を計算することから、適格請求書などの請求書等の保存は、仕入税額控除の要件とはなりません。

[参考] 納付税額は、国税の消費税額と、その消費税額から計算した地方消費税額を合計した金額です。

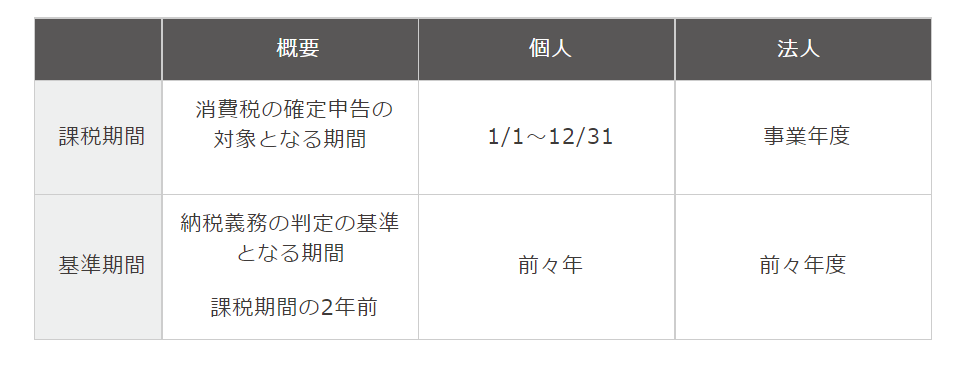

◎基準期間とは

基準期間は、納税義務の判定の基準となる期間を指し、原則として個人事業者であれば前々年、法人であれば前々事業年度を指します。

なお、課税期間とは消費税の計算期間を指し、通常、個人であれば1月1日~12月31日、法人であれば事業年度です。

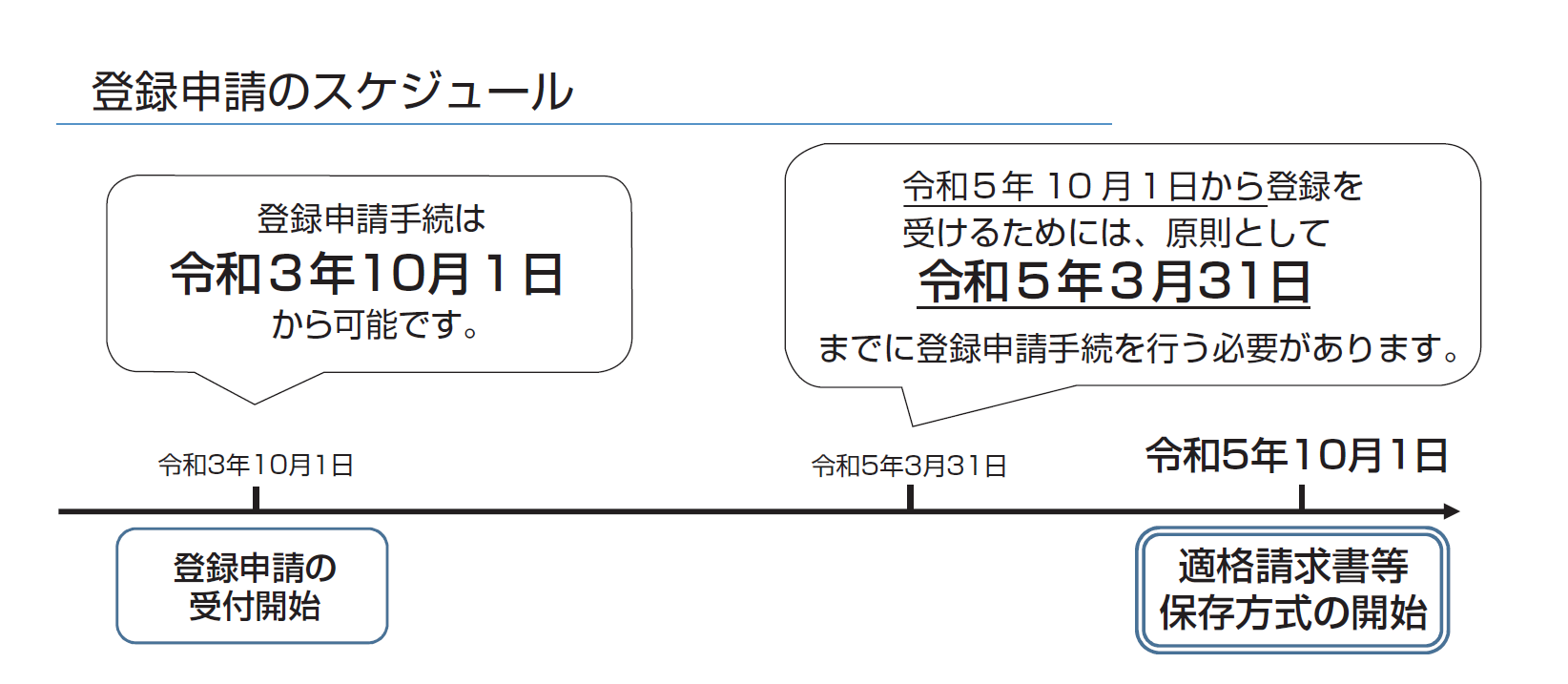

適格請求書発行事業者の登録申請書の提出日と実際の登録日

適格請求書発行事業者の登録申請書の受付は、すでに令和3年10月1日から開始していますが、実際に適格請求書発行事業者として登録を受けるのは、令和5年10月1日からとなります。

なお、令和5年10月1日から登録を受けるためには、原則として令和5年3月31日まで※に登録申請書を提出する必要があります。

※困難な事情がある場合には、令和5年9月30日まで

適格請求書発行事業者登録申請書(国内事業者用)ひな形

※書面による申請、またはe-taxによる電子申請により申請手続きを行います。

インボイス制度を導入する場合の留意点

- 売手(適格請求書発行事業者)側の留意点

-

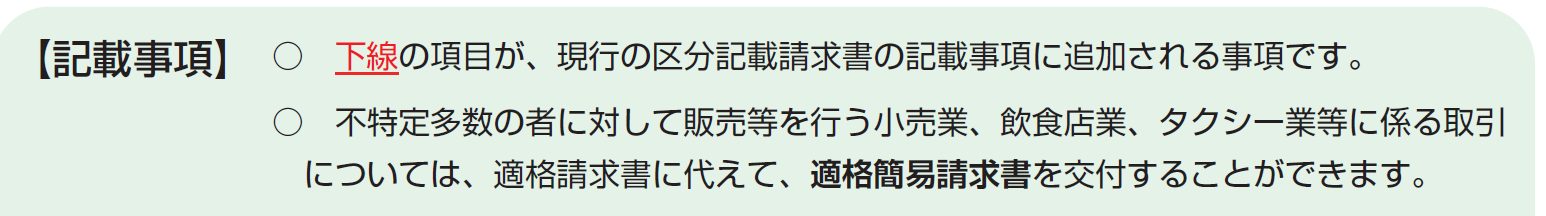

- 適格請求書の交付の義務

- 取引の相手方(課税事業者)の求めに応じて、適格請求書(又は適格簡易請求書)を交付する義務があります。

- 売手は軽減税率対象品目の販売の有無にかかわらず、取引先(課税事業者)から求められた場合には、適格請求書を交付する義務があります

- 書面での交付に代えて、電磁的記録(電子インボイス)により提供することもできます。

- 適格返還請求書の交付の義務

- 返品や値引きなど、売上げに係る対価の返還等を行う場合に、適格返還請求書を交付する義務があります。

- 修正した適格請求書の交付の義務

- 交付した適格請求書(又は適格簡易請求書、適格返還請求書)に誤りがあった場合に、修正した適格請求書(又は適格簡易請求書、適格返還請求書)を交付する義務があります。

- 写しの保存

- 交付した適格請求書(又は適格簡易請求書、適格返還請求書)の写しを保存する義務があります。

- 買手(仕入税額控除)側の留意点

-

- 帳簿及び適格請求書などの請求書等の保存義務

-

- 一定の事項を記載した帳簿及び適格請求書などの請求書等の保存が仕入税額控除の要件となります。

- 課税期間の末日の翌日から2月を経過した日から7年間保存する必要があります。

- 適格請求書発行事業者以外の者から行った課税仕入れは、原則仕入税額控除不可

-

- 免税事業者や消費者など、適格請求書発行事業者以外の者から行った課税仕入れは、原則として仕入税額控除の適用を受けることはできません。

- ただし、一定の期間は、一定の要件の下、仕入税額相当額の一定割合を、仕入税額として控除できる経過措置が設けられています。

- 簡易課税制度を選択している場合

- 簡易課税制度を選択している場合、課税売上高から納付する消費税額を計算することから、適格請求書などの請求書等の保存は、仕入税額控除の要件とはなりません。

(ただし取引先である売上先が課税事業者であり、適格請求書の交付を求められた場合等には、適格請求書発行事業者の登録が必要となる場合もあります。) - 保存が必要となる請求書等の範囲(下記のいずれか、または複数で適格請求書の記載事項を満たせば良いこととされています)

-

- 売手が交付する適格請求書又は適格簡易請求書

- 買手が作成する仕入明細書等(適格請求書の記載事項が記載されており、相手方の確認を受けたものに限る。)

- その他一定の書類(詳細は「国税庁リーフレット:適格請求書等保存方式の概要(インボイス制度の理解のために)」参照

- 上記書類に係る電磁的記録(電子インボイス)

※事業者ごとのインボイス制度の導入についてのスケジュールや留意点については ➡

事業者別のインボイス制度の導入パターンについて

適格請求書発行事業者の登録を取消しを求める場合

適格請求書発行事業者の登録を行うと、その後の基準期間における課税売上高が1000万円以下となった課税期間においても、適格請求書発行事業者の登録を取消しを求めない限り、消費税の免税事業者とはならず、消費税の申告義務が継続します。

適格請求書発行事業者の登録を取消しを求める場合には、「適格請求書発行事業者の登録を取消しを求める旨の届出書」を提出する必要があります※。なお、令和5年10月1日以降に提出することができます。

登録の効力を失う日は、届出書を提出した日の属する課税期間の翌課税期間の初日となります。

例:3月決算法人の場合 令和6年5月1日に「適格請求書発行事業者の登録を取消しを求める旨の届出書」提出した場合は、令和7年4月1日より登録の効力が喪失

ただし、この届出書を提出した日の属する課税期間の末日から起算して30日前の日から当該課税期間の末日までの間に提出した場合は、翌々課税期間の初日となります。

例:3月決算法人の場合 令和7年3月10日に「適格請求書発行事業者の登録を取消しを求める旨の届出書」提出した場合は、令和8年4月1日より登録の効力が喪失

登録の効力を失った旨及びその年月日は、国税庁ホームページで公表されます。

※「消費税課税事業者選択届出書」を提出した事業者は、免税事業者に戻るために「消費税課税事業者選択不適用届出書」の提出も必要となります。

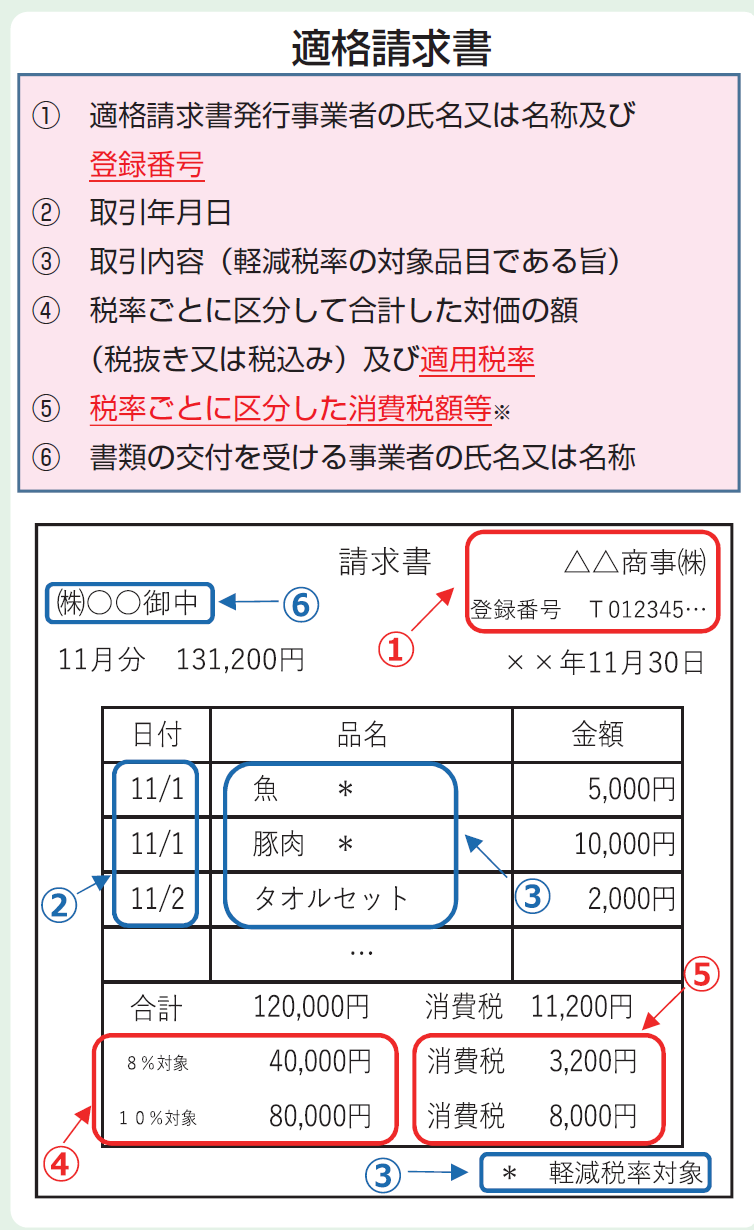

適格請求書の記載事項・留意点

※その他、詳細については下記をご参照ください。

国税庁リーフレット:適格請求書等保存方式の概要(インボイス制度の理解のために)

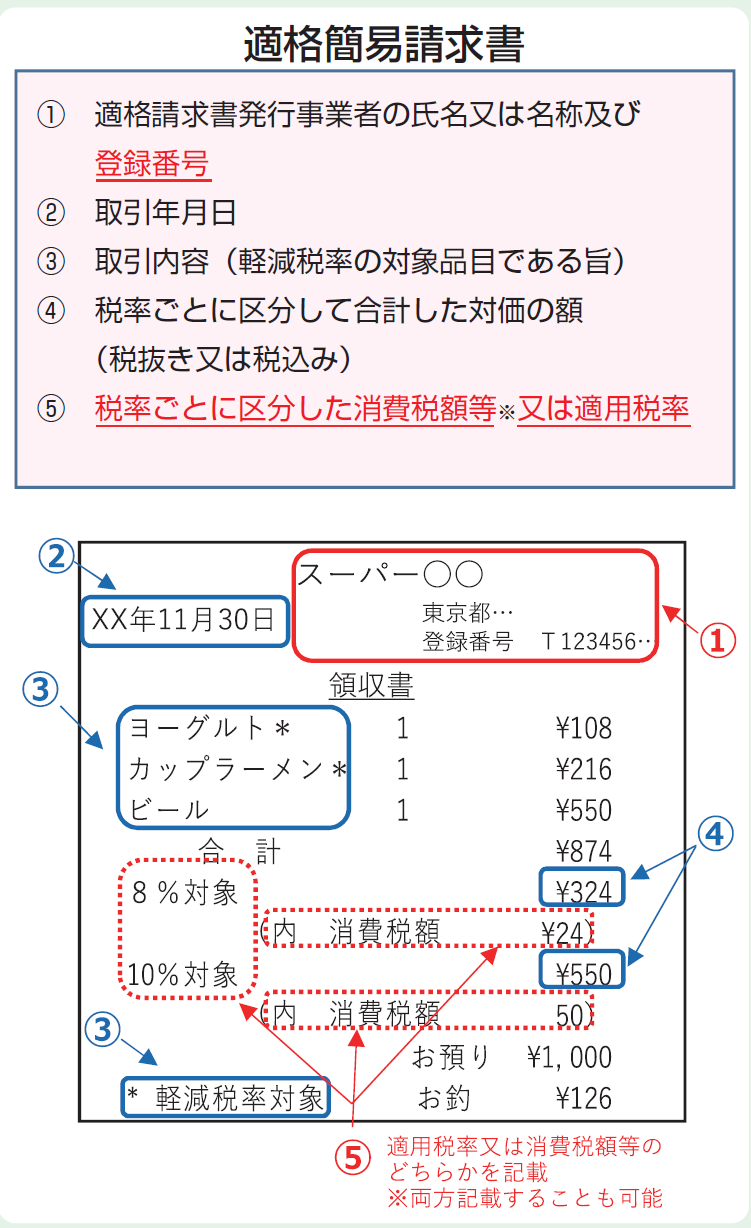

インボイス制度の導入パターン

下記の導入フローチャートは、おおよその目安であり、個々の事業者の状況に応じても対応関係が異なる場合もあります。

Ⅰ.消費税の課税事業者がインボイス制度を導入する場合

- 1.税務署長に「適格請求書発行事業者の登録申請書」を提出し、登録を受ける。

- 令和5年10月1日から登録を受けるためには、原則として令和5年3月31日までに(ただし提出に困難な事情がある場合には、令和5年9月30日まで)登録申請書を提出する必要があります。

※令和3年10月1日から提出が可能です。

登録申請書を提出することで、「適格請求書発行事業者」となります。 - 2.適格請求書発行事業者の得意先(課税事業者である売上先)に対する義務

- 適格請求書発行事業者は、得意先の求めに応じて、

*適格請求書を交付する義務

- *交付した適格請求書の写しを保存する義務

があります。 - *交付した適格請求書の写しを保存する義務

- 3.留意点

- 適格請求書発行事業者は、基準期間の売上高が1000万円以下となった場合にも免税事業者とはならず、消費税及び地方消費税の申告義務が生じます。

Ⅱ.消費税の免税事業者が課税事業者となって、インボイス制度を導入する場合

- 1.消費税の課税事業者となり、税務署長に「適格請求書発行事業者の登録申請書」を提出し、登録を受ける。(例:3月決算法人の場合)

-

- 令和5年10月1日の属する課税期間に登録を受ける場合

- *令和5年10月1日を含む課税期間中に登録を受ける場合には、登録を受けた日から課税事業者となる経過措置があります。

➡「消費税の課税事業者選択届出書」の提出は必要ありません。

*登録日以降は、課税事業者となるため、消費税の申告が必要になります。

例:3月決算法人の消費税申告の計算期間:登録日~令和6年3月31日

*「消費税簡易課税制度選択届出書」の提出について検討が必要となります。

原則として、届出書の提出期限は、適用を受ける事業年度の初日の前日までに提出しなければなりませんが

例:3月決算法人であれば、令和5年3月31日が提出期限

令和5年10月1日を含む課税期間中に提出した場合には、当該課税期間の初日の前日(令和5年3月31日)に届出書を提出したものとみなす経過措置があります。

例:3月決算法人が令和6年3月1日に届出書を提出した場合は、令和5年3月31日に提出があったものとみなす。

- 令和5年10月1日の属する課税期間の翌課税期間以降に登録を受ける場合

- 例:3月決算法人であれば、令和6年4月1日以降に登録を受ける場合

*「消費税の課税事業者選択届出書」を提出し、課税事業者を選択するとともに、課税事業者となる課税期間の初日の前日から起算して1ケ月前の日までに登録申請書の提出が必要となります。

例:3月決算法人であれば、令和6年2月28日が提出期限

*登録日以降は、課税事業者となるため、消費税の申告が必要になります。

例:3月決算法人の消費税申告の計算期間:令和6年4月1日~令和7年3月31日

*「消費税簡易課税制度選択届出書」の提出について検討が必要となります。

例:3月決算法人であれば、令和6年3月31日が提出期限

- 2.適格請求書発行事業者の得意先(課税事業者である売上先)に対する義務

- 適格請求書発行事業者は、得意先の求めに応じて、

*適格請求書を交付する義務

*交付した適格請求書の写しを保存する義務

があります。 - 3.留意点

- 適格請求書発行事業者は、基準期間の売上高が1000万円以下となった場合にも免税事業者とはならず、消費税及び地方消費税の申告義務が生じます。

Ⅲ.消費税の免税事業者が登録申請しない場合(インボイス制度を導入しない場合)

- 1.税務署に「適格請求書発行事業者の登録申請書」は提出せず、消費税の申告は不要

- 消費税に関する手続きは不要となります。

- 2.適格請求書発行事業者の得意先(課税事業者である売上先)に対する義務

- *適格請求書発行事業者に該当しないため、適格請求書を交付する義務、及び *交付した適格請求書の写しを保存する義務は不要となります。

※適格請求書発行事業者の登録を受けていない事業者が、適格請求書と誤認されるおそれのある書類を交付することは禁止されており、違反者に該当する場合の罰則も設けられています。 - 3.留意点

- 取引先(売上先)が、消費税について、原則(一般)課税方式を採用する課税事業者(適格請求書発行事業者である売上先)であると、

免税事業者(当社)からの仕入については仕入税額控除を行うことができないため、

控除できない消費税額相当額の値引きを求められる等の可能性があります。

ただし、取引先(売上先)のすべてが

- 免税事業者である

- 一般消費者である

- 簡易課税制度を選択している課税事業者である

- 4.免税事業者からの課税仕入れに係る経過措置

- インボイス制度が導入される、令和5年10月1日以降は、原則(一般)課税方式を採用する課税事業者については、免税事業者や消費者(適格請求書発行事業者以外の事業者)からの仕入れ(課税仕入れ)は原則として仕入税額控除を行うことができません。

ただし、制度開始後6年間は、免税事業者等からの仕入れについても、仕入税額相当額の一定割合を仕入税額として控除できる経過措置が設けられています。